US-Life-Settlement

Investieren abseits des Mainstreams in den Zweitmarkt von US-Lebensversicherungen!

INFOPAKET BESTELLEN

Stabile Renditen

Wer eine Kapitalanlage sucht, die nicht mit anderen Märkten korreliert, sondern die darüber hinaus stabile und kalkulierbare Erträge von nachweislich 2-stelligen Renditen p.a. erzielen kann, der kommt an US Life Settlements nicht mehr vorbei.

Thomas Graf von Hedemann, Fidelity of Georgetown Inc.

Anleger suchen in der Regel immer nach stabilen Renditen, die nicht mit ihren anderen Anlagen korrelieren. Eine der wenigen Anlageklassen, die dies wirklich bieten können, ist die Anlageklasse, die als „Life Settlement“ - in diesem konkreten Fall als der Zweitmarkt von US-Risikolebensversicherungen - bekannt ist.

US-Zweitmarktpolicen sind Lebensversicherungspolicen, die von den Versicherungsnehmern nicht mehr benötigt werden oder bezahlt werden können, und von Investoren zu einem diskontierten Prozentsatz der Versicherungssumme erworben werden. Der Kaufpreis ist in der Regel um ein Vielfaches höher als der Rückkaufswert.

Mit einem etablierten regulatorischen und rechtlichen Rahmen können Life Settlements Anlegern sowohl einzigartige, stabile und vorhersehbare Erträge bieten, die nicht mit traditionellen Kapital- und Rohstoffmärkten korrelieren. Da Life Settlement-Investments auch dann performen, wenn andere Anlageklassen es nicht können, eignen sie sich somit hervorragend als sicherer Vermögenswert und zur Diversifizierung in jedem Anlageportfolio.

Sie haben Fragen? Dann lassen Sie uns miteinander sprechen. Es lohnt sich! Denn am Anfang steht immer ein gutes Gespräch – gerade bei dieser Geldanlage abseits des Mainstreams. Daher nehmen Sie sich bitte wenige Minuten Zeit für ein unverbindliches Telefonat mit uns, in dem wir Ihnen noch einige ergänzende Informationen zu diesem neuen Geschäftsmodell nennen und über die vielen zusätzlichen Vorteile und Besonderheiten sprechen können.

Sie erreichen uns telefonisch unter 0231 13887 0.

KATEGORIE

Zweitmarkt von US-Lebensversicherungen

KOSTEN

Kein Agio, keine Management Fees, keine lfd. Gebühren

DIVERSIFIKATION

Diversifikation in mehrere Policen möglich

MINDESTSUMME

15.000 EUR

Fakten im Überblick

- Vorhersehbar, einfach und stabil, auch jetzt!

- Börsenunabhängige Investition

- Keine Korrelation zu Zins- und Aktienmärkten.

- Auszahlung der Versicherungssummen von Top US-Versicherern

- Kein Agio, keine Management Fees, keine laufenden Gebühren

Der Handel mit Lebensversicherungspolicen in den USA ist streng reguliert und existiert bereits seit über 100 Jahren. Denn 1911 entschied der US-Supreme Court über die Rechtmäßigkeit des Verkaufs von Lebensversicherungen und legte so den Grundstein für die Entwicklung und den Handel mit US-Lebensversicherungspolicen.

In den USA werden etwa 80 % - 90 % der Lebensversicherungspolicen vorzeitig gekündigt oder verfallen wertlos. Es geht hier in erster Linie um Risikopolicen, die nur im Todesfall (Permanent Life Insurance) fällig werden und in der Regel kein Kapital bilden.

Die Gründe dafür sind vielfältig:

- Familiäre Gründe

- Begünstigte/r ist verstorben

- Liquiditätsengpass

- Versicherte Person ist schwer erkrankt

Für den Fall, dass ein US-Bürger seine Versicherungspolice nicht mehr benötigt, oder nicht mehr bezahlen kann, hat er genau drei Möglichkeiten:

1. Die Police wertlos verfallen zu lassen

2. Vom Versicherer einen sehr niedrigen Rückkaufswert zu erhalten (hängt von der Art der Versicherungspolice ab)

3. Die Police am Zweitmarkt anbieten und hier einen weitaus höheren Preis als den Rückkaufswert der Versicherung zu erzielen

Wie können Anleger in diesen Zweitmarkt von US-Lebensversicherungen investieren?

Investoren erwerben diese speziellen Lebensversicherungspolicen (Senior Life Settlements) von den Versicherungsnehmern (Personen in der Regel älter als 75 Jahre), werden als neue Begünstigte eingetragen, übernehmen die Prämienzahlungsverpflichtungen und erhalten bei Eintritt des Versicherungsfalls (Tod des Versicherten) die komplette Versicherungssumme ausbezahlt.

Die Differenz aus Versicherungssumme und Kaufpreis zuzüglich weiter gezahlter Prämien beeinflusst also wesentlich die Rendite dieses Geschäftsmodells.

Im Unterschied zum deutschen oder auch britischen Lebensversicherungszweitmarkt ist bei amerikanischen Lebensversicherungspolicen die Höhe der Ablaufleistung (Todesfallleistung) exakt bekannt, der Zeitpunkt des Eintritts des Versicherungsfalls jedoch ungewiss. Um diesen dennoch möglichst exakt vorherzusagen und zu bestimmen, ermitteln spezialisierte unabhängige medizinische Gutachterinstitute als "Medical Underwriter" die voraussichtliche Restlebenserwartung des Versicherten.

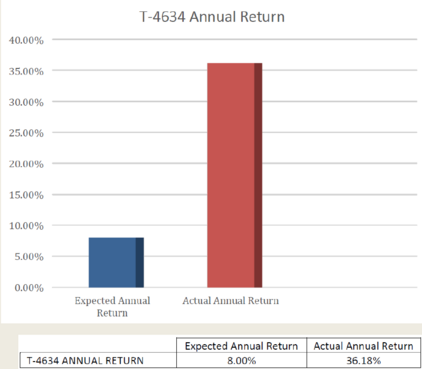

Beispiel: Auszug eines testierten Ergebnisses

Police Code T-4634:

T-4634 wurde am 18. August 2020 bei einem Versicherten mit einer von ITM TwentyFirst ausgestellten Lebenserwartung von 60 Monaten gekauft. Die tatsächliche Lebensdauer des Versicherten betrug 13 Monate und 8 Tage.

Die Käufer erwarteten eine jährliche Rendite von 8,00%.

Diese Käufer erzielten eine tatsächliche jährliche Rendite von 36,18%.

Diese Anlage ist als erste ihrer Art bahnbrechend und schafft eine Win-win-Situation für alle Beteiligten:

Die Erlöse aus einem Life Settlement können verwendet werden, um das Leben älterer Menschen in den USA zu verbessern und die Belastung für Familien und vom Steuerzahler finanzierte Versorgungsprogramme wie Medicare und Medicaid zu verringern. Daher ist eine Investition in Life Settlements auch eine Investition in das gesundheitliche, physische und finanzielle Wohlergehen älterer Menschen in den Vereinigten Staaten.

Ein Beispiel:

Bob ist 84 Jahre alt, er hat vor kurzem seine Frau verloren und er hat keine Nachkommen.

>Er benötigt nun seine Risikolebensversicherung nicht mehr.

Gründe: keine Nachkommen, unnötige finanzielle Belastung; zudem ist Bob schwer erkrankt.

Bob verkauft seine 1 Mio. USD Police für 500.000 USD.

>Anstatt die Police wertlos zu stornieren, verkauft Bob seine 1 Mio. USD Police an den Höchstbietenden (Käufer) für 500.000 USD und verfügt so zu Lebzeiten über Kapital zur freien Verfügung, das er sonst nie erhalten hätte.

Käufer bekommt Versicherungssumme in Höhe von 1 Mio. USD.

>Der Käufer bekommt im Versicherungsfall die garantierte Versicherungssumme von 1 Mio. USD ausbezahlt, für die er einen Kaufpreis von 500.000 USD plus Kosten bezahlt hat.

Prognose der Laufzeit durch lizenzierte Gutachter

Da die garantierte Versicherungssumme nur im Todesfall ausbezahlt wird, muss eine Prognose über die Lebenserwartung der versicherten Person erstellt werden.

Etablierte, unabhängige und lizenzierte Gutachter, "Medical Underwriter" des Fachverbandes LISA (Life Insurance Settlements Association), erstellen diese Lebenserwartungsgutachten.

Diese sind darauf spezialisiert nach Statistiken, Sterbetabellen, medizinischen Fachkenntnissen usw. die jeweilige individuelle Lebenserwartung zu prognostizieren.

⇒ Jede Police, die Fidelity of Georgetown Inc. anbietet, hat ein Lebenserwartungsgutachten eines lizenzierten Gutachters.

Lebenserwartungsgutachten

Die Qualität bzw. Zuverlässigkeit der Lebenserwartungsgutachten spielt eine entscheidende Rolle. Sie beeinflusst sowohl den Kaufpreis der Police / Mehrwert für den Verkäufer, als auch die Prognose-Sicherheit und entsprechenden-Anlageerfolg des Investments für den Aufkäufer.

Die Prozesse und die Prognosequalität der Gutachter in den USA haben sich in den letzten Jahren deutlich verbessert. Eine größere Datenbasis für ein zuverlässigeres „Back Testing", die stärkere Berücksichtigung von neuesten medizinischen und sozio-demografischen Erkenntnissen, eine Aktualisierung der Sterbetafel sowie verbesserte versicherungsmathematische Methoden und Prozesse sorgen dafür, dass heute wesentlich präzisere und verlässlichere Gutachten möglich sind als noch vor einigen Jahren.

Auch die zum Kauf jeder einzelnen US Police erforderlichen Due-Diligence-Prozesse, das Pricing der Policen sowie die Beurteilung der Qualität und Aussagekraft von medizinischen Gutachten, erfordert ein hohes Maß an speziellem Know-how sowie an profunden Marktkenntnissen und ist eine Sache für Experten.

Plausibilitätsprüfung / Risikominimierung / Transparenz

- Bevor die Policen gekauft werden, erfolgt bei jeder Police eine zusätzliche, externe und unabhängige Plausibilitätsprüfung des Gutachtens.

- Deutsche, österreichische und/oder schweizer Mediziner bewerten das medizinische Gutachten aus ihrer persönlichen medizinischen Sicht auf Plausibilität.

- Jeder Kunde kann selbstverständlich vor dem Kauf seiner Police/n von einem Arzt seines Vertrauens, das Gutachten ebenfalls auf Plausibilität prüfen lassen.

Prämienreserve: Ihre zusätzliche Sicherheit

- Zur Sicherheit werden zusätzlich zur Lebenserwartungsprognose nochmals für weitere 24 Monate Prämienreserven gebildet und vorab hinterlegt.

Fidelity of Georgetown Inc.

Vertragspartner der Kunden, begleitet den Kaufprozess bis zur Auszahlung

- gegründet 2004

- bis heute über 1,5 Mrd. USD im US-Zweitmarkt abgewickelt

Präsident Brad C. Thompson ist staatlich geprüfter Wirtschaftsprüfer und war mehr als vier Jahre Mitglied des Vorstandes des Fachverbandes für US Zweitmarktpolicen, LISA. Darüber hinaus war Brad C. Thomson Vorsitzender des Steuer-, Bilanz und Bewertungsausschusses von LISA, in dem er mit diversen Aufsichtsbehörden im Steuer- und Bilanzbereich zusammenarbeitete.

Bank of Utah

Verwalter des insolvenzsicheren Sondervermögens als "Securities Intermediar"

- Identifizierung der Geldeingänge, Kontrollfunktion

- Verwahrung der Prämienreserve für die Prognose + 24 Monate-Puffer bei der JP Morgan Chase Bank

- Prämienzahlung an die Versicherung / in Zusammenarbeit mit Habersham Funding LLC

- Garantierte Versicherungssumme wird im Versicherungsfall an die Bank of Utah ausbezahlt > Verteilung an die Investoren je nach Anteil an der Police

- Wird überwacht und kontrolliert durch die US-Börsenaufsicht SEC.

Die Bank of Utah ist einer der renommiertesten Trust Banken für Life Settlements.

Wichtiger Hinweis zum Erwerb von Bezugsrechten bestehender ausländischer US‐Risikolebensversicherungen: Bitte beachten Sie, dass die Tätigkeit der apano GmbH im Rahmen der Vermittlung von Geldanalgen in den Zweitmarkt von US-Lebensversicherungen nicht nach dem deutschen Aufsichtsrecht für Wertpapierinstitute reguliert ist. Die Regulierung von Wertpapierinstituten erfasst nur bestimmte Tätigkeiten und Finanzanlagen. Die Vermittlung von Solit-Edelmetalldepots ist hiervon aber nicht erfasst. Dies hat erhebliche Folgen, die Sie sich bewusst machen sollten. Die Tätigkeit wird nicht besonders beaufsichtigt und reguliert, der Kunde hat hier nur ein geringeres Schutzniveau als bei regulierten Tätigkeiten. Es besteht hier auch kein Sicherungssystem für Kundenansprüche. Weitere Einzelheiten erläutern wir Ihnen gerne auf Nachfrage.

Informationsmaterial

Rechtliche Unterlagen

Certificate of Foreign Status of Beneficial Owner

Ausfüllhilfe für "Certificate of Foreign Status of Beneficial Owner"

Kaufunterlagen

Kunden-Meinungen zu apano Investments

Nichts beschreibt ein Investment so gut wie gesammelte Erfahrungen. Dies gilt sowohl für die Erfahrungen mit der apano Kapitalanlage im engeren Sinne, als auch für die Erfahrungen mit dem laufenden apano Kundenservice. Finanzprodukte und Finanzdienstleistungen gehören zusammen, denn ohne einen guten Service kann auch das beste Investment nicht immer zielführend und zufriedenstellend sein.

Mehr lesen...

Lassen Sie uns sprechen. Es lohnt sich!

Am Anfang steht immer ein gutes Gespräch - gerade bei dieser Geldanlage abseits des Mainstreams.

Daher nehmen Sie sich bitte wenige Minuten Zeit für ein unverbindliches Telefonat mit uns, in dem wir Ihnen noch einige ergänzende Informationen zu diesem neuen Geschäftsmodell nennen und über die vielen zusätzlichen Vorteile und Besonderheiten sprechen können.

Sie erreichen uns telefonisch unter 0231 13887 0

Die Vorteile des Zweitmarkts von US-Lebensversicherungen

auf einen Blick

Mit US-Life-Settlement investieren Sie abseits des Mainstreams vorhersehbar, einfach und stabil selbst in der aktuellen Situation in den Zweitmarkt von US-Lebensversicherungen.

STABIL

Vorhersehbar, einfach und stabil.

In nahezu jeder Situation vorhersehbar, einfach und stabil, auch jetzt!

BÖRSENUNABHÄNGIG

Börsenunabhängige Investition.

Investments in einzelne Policen ohne Korrelation zu Zins- und Aktienmärkten.

PLAUSIBILITÄT

Zusätzliche Plausibilitätsprüfung.

Zusätzliche, externe und unabhängige Plausibilitätsprüfung der Gutachten durch Fachärzte aus der Schweiz, Deutschland und Österreich.

ETABLIERT

Seit 150 Jahren.

Amerikanische Lebensversicherungsgesellschaften haben in ihrer über 150-jährigen Geschichte jede legale Versicherungsleistung ausbezahlt.

EINFACH

Verständliches Vertragswerk.

Sehr kurzes, einfaches und verständliches Vertragswerk!

KOSTENOPTIMIERT

Kein Agio, keine Management Fees, keine lfd. Gebühren.

Sie investieren agiofrei ohne laufende Gebühren und Management-Fees.

UNANFECHTBAR

Amerikanische Lebensversicherungspolicen sind unanfechtbar.

Amerikanische Lebensversicherungspolicen sind unanfechtbar und zahlen auch bei Suizid aus (Bedingung: Die Police muss mindestens 2 Jahre alt sein).

REGULIERT

Life Settlements sind in den USA stark reguliert.

Dadurch wird sichergestellt, dass die Transaktion, der Investor und der Versicherte geschützt sind.

Produkt in den Medien

Chancen

- Vorhersehbar, einfach und stabil in nahezu jeder Situation, auch jetzt

- Börsenunabhängige Investition

- Kein Agio, keine Management Fees, keine lfd. Gebühren

- Keine Korrelation zu Zins- und Aktienmärkten

- Diversifikation: Investments in einzelne Policen

- Zusätzliche, externe und unabhängige Plausibilitätsprüfung der Gutachten durch Fachärzte aus der Schweiz, Deutschland und Österreich

- Amerikanische Lebensversicherungsgesellschaften haben in ihrer über 150-jährigen Geschichte jede legale Versicherungsleistung ausbezahlt

- Sehr kurzes, einfaches und verständliches Vertragswerk

- Auszahlung der Versicherungssummen von Top US-Versicherern (Investmentgrade Rating)

- Amerikanische Lebensversicherungspolicen sind unanfechtbar und zahlen auch bei Suizid aus (Bedingung: Die Police muss mindestens 2 Jahre alt sein)

- Life Settlements sind in den USA stark reguliert; dadurch wird sichergestellt, dass die Transaktion, der Investor und der Versicherte geschützt sind

Risiken

- Strukturelle Risiken

- Keine Plausibilitätsprüfung durch den Vermittler

- Risiken im Zusammenhang mit dem Investitionsmodell

- Risiko der Bewertung der Risikolebensversicherung

- Risiko von ärztlichen Prognosen

- Risiko von Kosten

- Risiko der Nichtbeachtung der Investitionsvorgaben

- Risiko durch den gemeinsamen Erwerb

- Risiko aus dem Auslandsbezug

- Risiko der mangelnden Regulierung

- Risiko des ordnungsgemäßen Vorgehens der Beteiligten

- Insolvenzrisiken

- Steuerliche Risiken

- Liquiditätsrisiko – Keine vorzeitige Verfügbarkeit

- Währungsrisiko

- Auslandsüberweisungsgebühren

Webinare zum Produkt

Vereinbaren Sie jetzt einen unverbindlichen Telefontermin mit uns

Denn am Anfang steht immer ein gutes Gespräch.

Rechtliche Hinweise

Die apano GmbH ist im Rahmen dieses Angebot nur als Vermittlerin tätig. Die Angaben im Rahmen dieser Produktdarstellung und zu der Emittentin beruhen wesentlich auf den Angaben der Emittentin und sind von der apano GmbH nicht im Einzelnen geprüft worden. Die apano GmbH übernimmt daher keine Gewähr für die Angaben.

Die vorliegende Werbemitteilung der apano GmbH ist eine unverbindliche Kurzinformation. Sie dient ausschließlich Marketingzwecken und stellt weder ein Angebot noch eine Beratung, Empfehlung oder Aufforderung zum Kauf oder Verkauf dar. Für die Richtigkeit und Vollständigkeit der verkürzt dargestellten Angaben zu diesem Anlageprodukt wird keine Gewähr übernommen. Die Angaben sind nicht auf Ihre persönlichen Bedürfnisse und Verhältnisse angepasst und können eine individuelle Information und Auseinandersetzung mit dem Produkt in keinem Fall ersetzen.

Einbeziehung der AGB der apano GmbH:

Für die Tätigkeit der apano GmbH für den Kunden im Bereich der Anlagevermittlung und anderer Dienstleistung finden die AGB der apano GmbH Anwendung. Diese AGB gelten über den konkreten Auftrag hinaus auch für weiteren und künftigen Tätigkeiten der apano GmbH gegenüber dem Kunden. Die AGB der apano GmbH stehen auf der Webseite unter www.apano.de/rechtliches zur Verfügung und können dort heruntergeladen und ausgedruckt werden. Sie werden dem Kunden auch auf Wunsch in Papierform zugeschickt. Sie können telefonisch unter 0231 13887 0 oder per E-Mail unter service@apano.de bestellt werden.

Risikohinweise

1. Struktur der Investition durch Ankauf von Bezugsrechten US‐amerikanischer Risikolebensversicherungen

Bei der vorliegenden Investitionsmöglichkeit handelt es sich um den Erwerb von Bezugsrechten bestehender US‐ Risikolebensversicherungen. Es handelt sich um ein kompliziertes Anlageprodukt, das sich aus verschiedenen Verträgen zusammensetzt und bei dem verschiedene Unternehmen beteiligt sind.

Die wesentlichen Bestandteile der Investition werden in den USA durchgeführt.

Der Anleger schließt zunächst mit der Fidelity of Georgetown Inc., einer US‐amerikanischen Gesellschaft, eine Vereinbarung über den Erwerb von Bezugsrechten bestehender US‐Risikolebensversicherungen. Die Fidelity of Georgetown Inc. betreut und unterstützt den Anleger bei der Durchführung und der Abwicklung seines Erwerbs von Bezugsrechten bestehender US‐Risikolebensversicherungen unter der Beachtung von bestimmten Vorgaben.

Der Anleger erwirbt dann allein oder mit anderen Anlegern Bezugsrechte einer bestehenden US‐Risikolebensversicherung. Bei Eintritt des Versicherungsfalles erhält er einen entsprechenden Anteil an der Versicherungssumme. Während des Versicherungsverlaufs muss er bis zum Eintritt des Versicherungsfalles die Prämien für die entsprechende Risikolebensversicherung ganz oder teilweise zahlen. Ziel der Investition ist es, dass im Versicherungsfall eine Auszahlung erreicht wird, die höher als die erforderlichen Aufwendungen sind.

Bei der Durchführung des Investitionsmodells sind verschiedene Funktionsträger eingeschaltet, zu denen aber der Anleger teilweise keine direkte Rechtsbeziehung hat. Er ist daher darauf angewiesen, dass seine Interessen ordnungsgemäß durch andere Beteiligte wahrgenommen werden und diese ihre Aufgaben ordnungsgemäß durchführen.

2. Keine Plausibilitätsprüfung durch den Vermittler

Die apano GmbH als Vermittlerin ist auf die Richtigkeit der von den Anbietern gemachten Angaben angewiesen. Sie kann diese Angaben nicht auf deren Richtigkeit überprüfen und auch nicht prüfen, ob die Investition ordnungsgemäß durchgeführt wird. Dies liegt insbesondere daran, dass alle Funktionsträger im Ausland sitzen und auch aus Gründen der Vertraulichkeit keine oder nur sehr eingeschränkte Einsicht in Unterlagen gewähren. Die apano GmbH konnte daher keine Plausibilitätsprüfung des Angebots vornehmen, die über eine allgemeine Prüfung der Schlüssigkeit des geschilderten Ablaufs hinausgeht.

3. Risiken im Zusammenhang mit dem Investitionsmodell

Grundsatz: Das Investitionsmodell ist komplex und wird im Ausland durchgeführt, es unterliegt verschiedenen erheblichen Risiken. Es besteht im Extremfall das Risiko des Totalverlustes. Bisherige Geschäftserfahrungen und/oder Prognosen über die zukünftige Entwicklung der geplanten Investition sind kein verlässlicher Indikator dafür, ob das Anlagemodell auch in Zukunft tatsächlich erfolgreich sein wird.

Risiko der Bewertung der Risikolebensversicherung: Bei der Bewertung der entsprechenden zu erwerbenden US‐Risikolebensversicherungen und ihrer Entwicklung, handelt es sich um Prognosen, hierbei können Fehleinschätzungen vorgenommen werden, es können sich Prognosen nicht bestätigen. Insbesondere kann der Versicherungsfall später eintreten als erwartet. Dies kann dazu führen, dass die Investition des Anlegers nicht den erwarteten Ertrag bringt, und der Anleger hier Verluste erleidet. Es kann insbesondere dazu kommen, dass er für eine längere Zeit als vorgesehen eventuell anteilige Prämienzahlungen für die Versicherung übernehmen muss.

Risiko von ärztlichen Prognosen: Die Bewertung der US‐Risikolebensversicherung hängt stark von der Richtigkeit und dem Eintreffen der ärztlichen Prognosen ab. Ein Krankheitsverlauf lässt sich aber nie sicher einschätzen, der Eintritt des Versicherungsfalles kann daher hiervon stark abweichen.

Risiko von Kosten: Es besteht das Risiko, dass wenn der Versicherungsfall später eintreten sollte, als erwartet, der Anleger für eine längere Zeit als vorgesehen eventuell anteilige Prämienzahlungen für die Versicherung übernehmen muss.

Risiko der Nichtbeachtung der Investitionsvorgaben: Es besteht das Risiko, dass die beauftragten Unternehmen die gemachten Vorgaben bei dem Erwerb von Bezugsrechten von US‐Risikolebensversicherungen nicht oder nicht vollständig einhalten

Risiko durch den gemeinsamen Erwerb: Sofern Bezugsrechte einer US‐Risikolebensversicherung von einem Anleger nicht allein erworben werden, sondern gemeinsam mit anderen Anlegern, erhält der Anleger nur einen Anteil entsprechend seiner Investition. Bei der Abwicklung der Investition hängt er möglicherweise von dem Verhalten der anderen Anleger ab.

Risiko aus dem Auslandsbezug: Die Durchführung der Investition erfolgt im Ausland. Der Anleger muss sich hier ggfs. mit ausländischen Unternehmen in deren Rechtsordnung und Sprache auseinandersetzen. Informationen können hierdurch nur in fremder Sprache und nur verzögert dem Anleger zur Verfügung gestellt werden. Auch eine Rechtsverfolgung im Ausland ist mit erheblichen Kosten und Risiken verbunden.

Risiko der mangelnden Regulierung: Das Investitionsvorhaben, der Erwerb von Bezugsrechten bestehender ausländischer US‐Risikolebensversicherungen, unterliegt keiner deutschen staatlichen Aufsicht oder ist sonst reguliert. Der Anleger bewegt sich damit auf einem unregulierten Markt, in dem weder die Beteiligten einer deutschen Aufsicht unterliegen noch generelle Standards an die Verhaltenspflichten bestehen und durchgesetzt werden. Auch die Vermittlung durch die apano GmbH stellt keine Wertpapierdienstleistung dar und fällt damit nicht unter die Regelungen für Wertpapierdienstleistungen und wird daher nicht besonders beaufsichtigt und reguliert. Der Kunde hat hier nur ein geringeres Schutzniveau als bei regulierten Tätigkeiten. Es bestehen damit auch keine deutschen Sicherungseinrichtungen zugunsten des Anlegers.

Risiko des ordnungsgemäßen Vorgehens der Beteiligten: Der Anleger ist davon abhängig, dass die sich im Ausland befindenden Beteiligten ihre vorgesehenen Funktionen ordnungsgemäß und in seinem Interesse durchführen. Es kann aber dazu kommen, dass Mitarbeiter oder sonstige Funktionsträger nicht pflichtgemäß vorgehen, bis hin zu strafbarem Verhalten, etwa der Veruntreuung von Mitteln des Anlegers.

Insolvenzrisiken: Es besteht das Risiko, dass eines oder mehrere der beteiligten Unternehmen, insbesondere die Lebensversicherung, die die Versicherungsleistung erbringen soll, während der Investition zahlungsunfähig werden. Dies kann im Extremfall zum Ausfall der Leistungen führen und für erheblichen Störungen bei der Abwicklung der Investition sorgen.

Steuerliche Risiken: Es besteht das Risiko, dass sich die steuerliche Behandlung im Heimatland und/oder den USA im Verlauf der Investition ändert. Es besteht auch das Risiko, dass in den USA eine Quellensteuer erhoben wird, die der Anleger beachten muss. Da apano nicht steuerberatend tätig werden darf, sollte der Anleger im Bedarfsfall seinen Steuerberater konsultieren.

Liquiditätsrisiko – Keine vorzeitige Verfügbarkeit: Die Investition wird nicht an einem Markt gehandelt und ist nicht vorzeitig kündbar. Der Anleger muss den Versicherungsfall abwarten, um einen Erlös zu erhalten. Ein Anleger kann daher nicht damit rechnen, dass er zu einem nach dem Kalender bestimmbaren Zeitpunkt Zugriff auf seine investierten Mittel hat oder sie auf einem Sekundärmarkt verkaufen kann.

Währungsrisiko: Die Investition in Bezugsrechte bestehender US‐Risikolebensversicherungen wird in einer ausländischen Währung, dem US-Dollar, durchgeführt. Auch die Abrechnungen im Rahmen der US‐Risikolebensversicherung erfolgen in US‐Dollar. Es besteht damit für einen inländischen Anleger ein Währungsrisiko aus dem Wechselkurs zwischen der Heimatwährung und dem US‐Dollar.

Auslandsüberweisungsgebühren: Für Zahlungsaufträge ins Nicht‐EU‐Ausland fallen Auslandsüberweisungsgebühren an. Neben diesen Gebühren können u.U. durch die Überweisung in USD weitere Kosten entstehen. Konkrete Preise für Auslandsüberweisungen sind dem Leistungsverzeichnis der entsprechenden Bank zu entnehmen und von dem Anleger zusätzlich zu zahlen. Zudem ist bei Auslandsüberweisungen das Geld länger unterwegs, als innerhalb der EU oder EWR. Die Dauer hängt von verschiedenen Faktoren ab, z.B. davon, zu welcher Empfängerbank im Ausland das Geld fließt. Ferner ist bei Überweisungen in Länder außerhalb der EU und des EWR zu beachten, dass gemäß Außenwirtschaftsverordnung eine Meldepflicht besteht, wenn der Betrag einer Auslandsüberweisung die Höhe von 12.500 Euro übersteigt.

Bitte beachten Sie die ausführlichen Risikohinweise in den Angebotsunterlagen und befassen Sie sich mit den Gegebenheiten der Investition in Bezugsrechte von ausländischen US-Risikolebensversicherungen.