OVID Asia Pacific Infrastructure Equity Fund

Aktien von Infrastruktur-Unternehmen aus dem asiatisch-pazifischen Raum

Investieren in Innovation, Wachstum und Zukunftstechnologien!

Ich bin überzeugt, dass das jetzige Jahrhundert ein asiatisches ist. Infrastrukturbeteiligungen, sowohl in die alte als auch in die neue Infrastruktur, werden im pazifischen Raum ein stabiles Wachstumsinvestment darstellen.

Christof Schmidbauer, Portfolioadvisor der apano GmbH

Das Basisinvestment für Anleger, die das Wachstumspotenzial der Region ausschöpfen wollen, aber Kapitalstabilität schätzen!

OVID Asia Pacific Infrastructure Equity Fund

Der Fonds OVID Asia Pacific Infrastructure Equity ist das Basisinvestment für Anleger, die das Wachstumspotenzial der Region Asien-Pazifik ausschöpfen möchten, aber Kapitalstabilität schätzen. Mit dem Fonds investieren Sie breit diversifiziert in Aktien von Infrastruktur-Unternehmen im asiatisch-pazifischen Raum, z.B. in Japan, China, Indien, Südkorea, Australien, Singapur oder Vietnam. Sie kombinieren die Vorteile der Investition in Infrastruktur auf der einen und der Innovations- und Wachstumskraft des asiatisch-pazifischen Raums auf der anderen Seite.

Infrastruktur bildet das Rückgrat der Volkswirtschaften rund um den Globus und insbesondere Asien-Pazifik birgt Wachstumschancen in politischer, wirtschaftlicher und wissenschaftlicher Hinsicht wie keine andere Region auf der Welt.

Portfolioadvisor des Fonds ist Christof Schmidbauer von der apano GmbH. Er verantwortet den Research und die Auswahl der Aktien und Anleihen im OVID Asia Pacific Infrastructure Equity Fund. Ergänzend zu seiner globalen Expertise in Sachen Infrastruktur stützt er seine Entscheidungen auch auf die Kenntnisse und speziellen Einblicke eines langjährigen lokalen Netzwerkes.

Ziel des Fonds ist entsprechend eine stabile Wertentwicklung durch Aktien von Infrastruktur-Unternehmen aus dem asiatisch-pazifischen Raum.

Der Aktienfonds „OVID Asia Pacific Infrastructure Equity“ bietet Ihnen zusammengefasst:

• Investition in ertragsorientierte Infrastruktur-Aktien in Asien und im pazifischen Raum

• Zugang zu Wachstum und Innovation in Asien und Pazifik

• Börsentäglich flexibel handelbar und sparplanfähig

Aktuell wird der Fonds OVID Asia Pacific Infrastructure Equity wie folgt bewertet:

- €uro FondsNote 1 (Maximal-Bewertung)

- Morningstar: 5 Sterne (Maximal-Bewertung)

- FWW Fundstars: 5 Sterne (Maximal-Bewertung)

- MVD-Fonds Rating: 6 Berge (Maximal-Bewertung)

Und momentan gibt es zudem gleich zwei Gründe zu feiern: Der Fonds „OVID Asia Pacific Infrastructure Equity“ wird 5 Jahre alt – und apano begeht 2026 seinen 25. Geburtstag. Für Sie bedeutet das eine besondere Chance: Noch für kurze Zeit erhalten Sie ab einer Investitionssumme von 5.000 EUR 50% Rabatt auf das Agio (2,5% statt 5%).

Das Produkt auf einen Blick:

LIQUIDITÄT

Täglich

FONDSKATEGORIE

All-Cap-Aktien in der Region Asien-Pazifik

RISIKOKLASSE

4 von 7

MINDESTSUMME

100 EUR

Unterlagen kostenfrei nach Hause bestellen

Bestellen Sie jetzt kostenfrei und unverbindlich Informationen zu apano Investments und zu unseren Produkten.

Fakten im Überblick

Name: OVID Asia Pacific Infrastructure Equity Fund

WKN: A2QK45

ISIN: DE000A2QK456

Emissionsdatum: 01.03.2021

Emissionskurs: 100,00 €

Handelsbeginn: 01.03.2021

Kapitalverwaltungsgesellschaft: Hanseatische Investment-Gesellschaft mbH HANSAINVEST

Risiko- und Ertragsprofil: 4 (von 7)

Warum in Infrastruktur Investieren?

Infrastruktur bildet das Rückgrat der Volkswirtschaften rund um den Globus. Und der asiatisch-pazifische Raum birgt Wachstumschancen in politischer, wirtschaftlicher und wissenschaftlicher Hinsicht wie keine andere Region auf der Welt. Mit dem OVID Asia Pacific Infrastructure Equity UI Fund kombinieren Sie die Chancen beider Komponenten – der Investition in Infrastruktur auf der einen und der Innovations- und Wachstumskraft des asiatisch-pazifischen Raums auf der anderen Seite.

OVID Asia Pacific Infrastructure Equity UI Fonds – Steht wofür?

Was er ist: Ein Aktienfonds, der mit einem Blend-Ansatz in Infrastrukturbetreiber, Dienstleister und Innovatoren investiert. Ziel ist Kapitalzuwachs.

Was er nicht ist: Ein Go-Everywhere-Fonds, der beispielsweise auch in Konsumgüterhersteller investiert

Was er tut: Er investiert über die gesamte Marktkapitalisierungsbreite in der Region Asien-Pazifik. Der Schwerpunkt liegt auf Mid- und Large-Cap-Unternehmen.

Was er nicht tut: Kein Market-Timing, keine Derivate, keine Anleihen, kein Währungs-Hedging.

Für wen er ist: Für Investoren als Basisinvestment, die das Wachstumspotenzial der Region ausschöpfen wollen, aber Kapitalstabilität schätzen

Für wen er nicht ist: Kurzfristige und momentum-orientierte Anleger sowie Tech-Investoren.

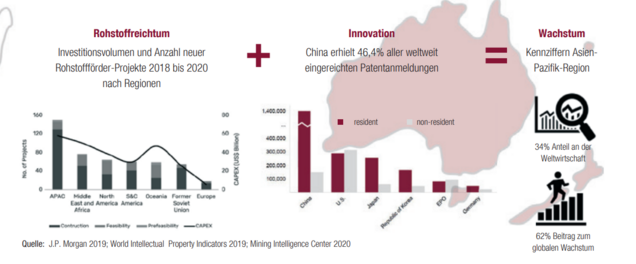

Warum Asien-Pazifik?

- Asien-Pazifik-Raum ist die Schlüsselregion für künftiges globales Wachstum

- Länder stehen für 30 % der Weltbevölkerung, 20 % des weltweiten BIP und 18 % des Welthandels

- Wichtige Wachstumsregionen der Zukunft

- Es verlaufen zentrale Welthandelsrouten durch ihre Gewässer

Rohstoffe + Innovation = Wachstum

Die Investmentstrategie

- Investmentstil: All-Cap-Aktien in der Region Asien-Pazifik

- Fokus auf Unternehmen entlang der gesamten Infrastruktur-Wertschöpfungskette

- Aktienauswahl: auf fundamentale Analyse („bottom up“) basierendes Stock-Picking-Modell

- Portfoliokonstruktion: bis zu 60-70 Titeln

- Ziel: Vermögenswachstum von 5-7 % p.a. über mittelfristigen Zeitraum

- Keine Ausschüttung

- Tägliche Liquidität

- Keine Währungsabsicherung

- Ziel: Volatilität unter 14% p.a

Der Investmentprozess

Unterschiedliche Kategorien = unterschiedliche Ansätze

(apano GmbH)

(OVIDpartner GmbH)

Fondsberater

Portfolioadvisor des Fonds ist Christof Schmidbauer von der apano GmbH. Er verantwortet seit der Auflegung 2021 den Research und die Auswahl der Aktien und Anleihen im OVID Asia Pacific Infrastructure Equity Fund. Ergänzend zu seiner globalen Expertise in Sachen Infrastruktur stützt er seine Entscheidungen auch auf die Kenntnisse und speziellen Einblicke eines langjährigen lokalen Netzwerkes im asiatisch/pazifischen Raum. Christof Schmidbauer hat Erfahrung mit Aktienmandaten seit 1992. Vor seiner Tätigkeit bei der apano GmbH führte sein Weg über die Stationen Hornblower Fischer, Berlin & Co., Rothschild Private Merchant Bank und die Vermögensverwaltung von der Heydt & Co. AG, wo er u.a. als Senior-Portfoliomanager für Multi-Asset- und Aktienmandate zuständig war. Bei Berlin &Co gehörte er zu dem Managementteam zweier Multi-Asset-Fonds, mit denen er erfolgreich die Finanzkrise 2008 umschiffte. Früh setzte er in den Fonds auf innovative Anlageklassen wie Mikrofinanz, Dividenden-Futures oder Cat-Bonds. Für Edmond de Rothschild PMB entwickelte er auf deutsche Ultra High Networth Individuals (UHWI) zugeschnittene Anlagekonzepte, die auch Anlageklassen wie Private Equity und Sachwerte einschlossen.

Fondsinitiator ist die OVIDpartner GmbH mit dem Gründer und geschäftsführendem Gesellschafter Rainer Fritzsche. Er verfügt über knapp 30 Jahre Erfahrung in der Initiierung von Long-Only- und Alternativen Investment-Publikumfonds.

Kunden-Meinungen zu apano Investments

Nichts beschreibt ein Investment so gut wie gesammelte Erfahrungen. Dies gilt sowohl für die Erfahrungen mit der apano Kapitalanlage im engeren Sinne, als auch für die Erfahrungen mit dem laufenden apano Kundenservice. Finanzprodukte und Finanzdienstleistungen gehören zusammen, denn ohne einen guten Service kann auch das beste Investment nicht immer zielführend und zufriedenstellend sein.

Mehr lesen...

Und so einfach kann es sein

Am bequemsten und einfachsten für Sie ist es, auf den Link "Infopaket bestellen" auf dieser Seite zu klicken und Ihre Angaben zu machen. Anschließend erhalten Sie die mit Ihren Daten vorausgefüllten Kaufunterlagen zusammen mit weiteren Informationen per E-Mail oder falls gewünscht postalisch kostenfrei und unverbindlich zugeschickt.

Bitte senden Sie anschließend die ausgefüllten und unterschriebenen Unterlagen auf einem der 3 folgenden Wege an uns zurück:

PER E-MAIL

PER POST

apano GmbH

Heiliger Weg 8-10

44135 Dortmund

PER FAX

Die Vorteile des OVID Asia Pacific Infrastructure Equity Fund auf einen Blick

Mit dem OVID Asia Pacific Infrastructure Equity Fund (WKN: A2QK45) investieren Sie über die gesamte Marktkapitalisierungsbreite in der Region Asien-Pazifik. Der Schwerpunkt liegt auf Mid- und Large-Cap-Unternehmen. Für Investoren kann der Fonds ein Basisinvestment, die das Wachstumspotenzial der Region ausschöpfen möchten, aber Kapitalstabilität schätzen.

ZIEL: JÄHRLICHES VERMÖGENSWACHSTUM VON 5-7%

Lassen Sie Ihr Vermögen wachsen!

Ziel ist es, ein Vermögenswachstum von 5-7 % p.a. über einen mittelfristigen Zeitraum zu erwirtschaften.

ZIEL: GERINGE VOLATILITÄT

Schwankungsarm investieren!

Ziel ist es, eine Volatilität unter 14% p.a. zu erreichen.

BASISINVESTMENT IM ASIATISCH-PAZIFISCHEN RAUM

Wachstumskraft des asiatisch-pazifischen Raums nutzen!

Basisinvestment für Investoren, die das Wachstumspotenzial der Region ausschöpfen wollen, aber Kapitalstabilität schätzen.

INNOVATION, WACHSTUM UND ZUKUNFT

In die Zukunft investieren!

Investieren Sie in Innovation, Wachstum und Zukunftstechnologien.

INVESTITION IN INFRASTRUKTUR

Chancen der Infrastruktur nutzen!

Infrastruktur bildet das Rückgrat der Volkswirtschaften rund um den Globus.

TÄGLICH FLEXIBEL

Börsentäglich handelbar!

Mit dem OVID Asien-Pazifik Aktienfonds bleiben Sie flexibel, da Sie die Fondsanteile börsentäglich kaufen oder verkaufen können.

GELDANLAGE PER SPARPLAN MÖGLICH

Mit kleinen Beträgen Vermögen aufbauen!

Der Fonds OVID Asien-Pazifik ist sparplanfähig. Mit Sparplänen könne Sie regelmäßig und langfristig sparen und mit kleinen Beträgen ein Vermögen aufbauen.

KOSTENFREIES DEPOT

Keine Depotführungsgebühren!

Kostenfreies apano-Depot bei der comdirect bank für dieses und andere Produkte. Die Depotführungsgebühren übernehmen wir für Sie.

Produkt in den Medien

Webinare zum Produkt

Vereinbaren Sie jetzt einen unverbindlichen Telefontermin mit uns

Denn am Anfang steht immer ein gutes Gespräch.

Chancen

- Investition in ertrags- und wachstumsorientierte Aktien

- Diversifizierung über Asien und den pazifischen Raum

- Konjunkturunabhängig

- Diversifizierung über Neu- und Altinfrastruktur

- Langfristiger Anlagehorizont

Risiken

- Schwankungen des Preises der Anteilswerte

- Liquiditätsrisiken

- Marktrisiken wie Wertveränderungsrisiken der Vermögensgegenstände und Währungsschwankungen

- Unternehmensinsolvenzen

- Operationelle und sonstige Risiken des Fonds

Weitere Hinweise zu den Risiken finden Sie nachfolgend sowie im Basisinformationsblatt und im Verkaufsprospekt.

Rechtliche Hinweise

Die apano GmbH ist im Rahmen dieses Angebot nur als Vermittlerin tätig. Die Angaben im Rahmen dieser Produktdarstellung und zu der Emittentin beruhen wesentlich auf den Angaben der Emittentin und sind von der apano GmbH nicht im Einzelnen geprüft worden. Die apano GmbH übernimmt daher keine Gewähr für die Angaben.

Diese Werbemitteilung stellt keine Anlageberatung dar. Grundlage für den Kauf sind die jeweils gültigen Verkaufsunterlagen, die ausführliche Hinweise zu den einzelnen mit der Anlage verbundenen Risiken enthalten. Wertentwicklungen der Vergangenheit sind kein Indikator für zukünftige Wertentwicklungen. Der Verkaufsprospekt und die Wesentlichen Anlegerinformationen zu dem Fonds sind kostenlos in deutscher Sprache erhältlich bei: www.hansainvest.com sowie unter www.apano.de. Auf Wunsch können sie Druckstücke kostenlos erhalten bei: HANSAINVEST Hanseatische Investment-GmbH, Kapstadtring 8, 22297 Hamburg.

Einbeziehung der AGB der apano GmbH:

Für die Tätigkeit der apano GmbH für den Kunden im Bereich der Anlagevermittlung und anderer Dienstleistung finden die AGB der apano GmbH Anwendung. Diese AGB gelten über den konkreten Auftrag hinaus auch für weiteren und künftigen Tätigkeiten der apano GmbH gegenüber dem Kunden. Die AGB der apano GmbH stehen auf der Webseite unter www.apano.de/rechtliches zur Verfügung und können dort heruntergeladen und ausgedruckt werden. Sie werden dem Kunden auch auf Wunsch in Papierform zugeschickt. Sie können telefonisch unter 0231 13887 0 oder per E-Mail unter service@apano.de bestellt werden.

Risikohinweise für Investmentfonds

Grundsatz: Die Vermögensanlage in Investmentfonds („Fonds“) bietet Chancen, aber auch Risiken. Fonds sind keine risikolosen Anlagen. Fonds unterscheiden sich untereinander in erheblichen Maße nach Struktur und Anlagespektrum. Die Risiken einer Vermögensanlage soll sich der Anleger vor seiner Entscheidung bewusst machen. Bitte beachten Sie daher immer die Risikohinweise.

Hinweis auf Prospekt: Für jeden Fonds besteht ein eigener Fondsprospekt, der die Gegebenheiten und Risiken des konkreten Fonds schildert. Es gibt ebenfalls auch die Wesentlichen Anlegerinformationen zu dem Fonds. Bitte lesen Sie den Prospekt, die Wesentlichen Anlegerinformationen und beachten Sie die ausführlichen Risikohinweise. Der Prospekt muss dabei nicht in Deutsch gefasst sein, sondern kann auch in Englisch abgefasst sein. Prospekt und Wesentliche Anlegerinformationen sind bei der Apano erhältlich.

Risiko von Wertschwankungen und Substanzverlust: Der Wert eines Anteils an einem Fonds kann, je nach der Entwicklung der Vermögensgegenstände, in die der Fonds investiert, sehr stark schwanken. Es sind daher bei schlechter Entwicklung der Anlagen des Fonds, erhebliche Wertschwankungen und dauernde Substanzverluste möglich. Es besteht das Risiko von fallenden Anteilspreisen.

Risiken aus den Anlagen des Fonds: Ein Fonds investiert in verschiedene Finanzanlagen. Er trägt damit alle Risiken, die auch in den Zielanlagen (z. B. Immobilien, Aktien etc.) auftreten können.

Bonitätsrisiko: Vermögensanlagen, in die der Fonds investiert, unterliegen einem Bonitäts- und Emittentenrisiko. Bei Verschlechterung der wirtschaftlichen Lage des Emittenten kann es zu Zahlungsausfällen bis hin zur Zahlungsunfähigkeit kommen.

Risiko trotz Diversifikation: Eine Mischung oder Diversifikation der Anlagen kann nicht verhindern, dass bei einer negativen Entwicklung des Gesamtmarkts Verluste eintreten.

Risiko der Fehlinterpretation von Performanceangaben: Positive Ergebnisse in der Vergangenheit geben grundsätzlich keine Rückschlüsse auf zukünftige Ergebnisse. Fonds veröffentlichen Performanceergebnisse in Bezug auf die Entwicklung ihrer Anteilswerte. Hier sind aber die verwendeten Daten und Zeiträume und Kosten zu berücksichtigen.

Risiken durch besondere Anlageschwerpunkte: Fonds mit besonderen Schwerpunkten haben ein erhöhtes Risiko, da Entwicklungen im Bereich des Schwerpunkts sich besonders stark auswirken. Sie unterliegen auch den besonderen Gegebenheiten ihres Schwerpunkts.

Währungsrisiko: Notieren der Fonds oder seine Anlagen in einer Fremdwährung, sind Änderungen des Wechselkurses zu der Heimatwährung des Anlegers zu berücksichtigen.

Anlageentscheidungen und Fondsmanagement: Die Anlageentscheidungen im Fonds werden durch das Fondsmanagement und nicht durch den Anleger getroffen. Er hat keinen Einfluss auf die konkreten Anlagen des Fonds. Ihm ist in der Regel nicht bekannt, welche konkreten Finanzanlage der Fonds tätigen wird (Blind Pool Risiko). Das Fondsmanagement kann sich ändern, Schlüsselpersonen, die bisher den Fonds prägten, können sich weggehen.

Aussetzung der Rücknahme von Anteilen: Es besteht das Risiko, dass ein Fonds aufgrund besonderer Umstände die Rücknahme von Fondsanteilen aussetzt. Der Anleger kann also nicht sicher damit rechnen, dass er Fondsanteile immer zurückgeben kann. Einzelheiten werden in den Fondsbedingungen geregelt.

Risiko der Liquidierung oder der Zusammenlegung von Fonds: Ein Fonds kann durch die Fondsgesellschaft ohne Zustimmung der Anleger liquidiert oder mit anderen Fonds zusammengelegt werden. Der Anleger muss dann seine Anlage ggfs. zur Unzeit beenden oder Änderungen zu dem ursprünglich gekauften Fonds hinnehmen.

Risiken aus Kosten: Der Anleger muss immer die mit dem Erwerb des Fonds verbundenen Kosten, aber auch alle anderen laufenden Kosten des Fonds berücksichtigen, da sie von der Wertentwicklung des Fonds zuerst verdient werden müssen, bevor der Anleger einen Gewinn erzielt. Bei Fonds können auf mehreren Ebenen Kosten anfallen. Insbesondere bei Dachfonds sind die Kosten der Zielanlagen zu berücksichtigen. Es ist auch die Differenz zwischen Ausgabepreis und Rücknahmepreis zu berücksichtigen.

Risiken bei Dachfonds: Bei Dachfonds kann der Fonds die Anlageentscheidungen der Zielfonds, die in der Regel ein eigenes Management haben, nicht beeinflussen. Es entstehen zusätzlich die Kosten der Zielfonds.

Verständnisrisiko bei Fremdsprache: Wesentliche Unterlagen (z.B. Prospekt) können in einer fremden Sprache abgefasst sein, die der Anleger möglicherweise nicht vollkommen beherrscht. Er kann daher wesentliche Angaben eventuell nicht, nicht vollständig oder falsch verstehen. Der Anleger sollte ein Verständnis der Angaben vorher sicherstellen.